Banki USA zalane depozytami

https://www.wsj.com/articles/banks-to-companies-no-more-deposits-please-11623238200

https://wolfstreet.com/2021/06/09/feds-reverse-repos-hit-503-billion-liquidity-drain-undoing-over-4-months-of-qe/

https://mishtalk.com/economics/banks-are-so-stuffed-with-cash-they-tell-companies-no-more-deposits

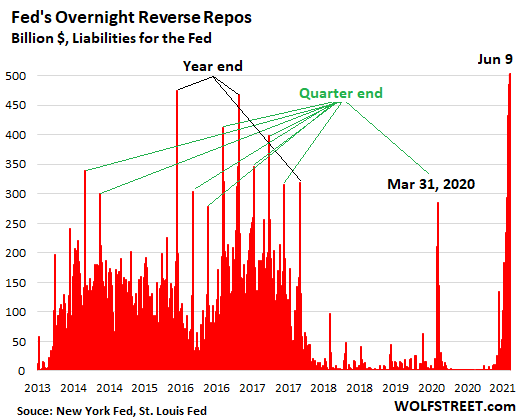

Jak podały media FED sprzedał rekordowe 503 miliardy USD w skarbowych papierach wartościowych za pośrednictwem nocnych „reverse repo” (RRP) 59 kontrahentom, tym samym pobrał od kontrahentów 503 miliardy USD w gotówce.

„Odwrócone repozytoria” są przeciwieństwem „repo”. Wysysają gotówkę z rynku i są pasywami w bilansie FED, pieniędzmi, które FED jest winien kontrahentom. Podobne zjawiska, ale na mniejszą skalę, miały miejsce począwszy od 2014 r., gdy amerykański system finansowy był zalany gotówką po latach QE.

A pod koniec kwartału, szczególnie pod koniec roku, salda RRP gwałtownie wzrosły. Zjawisko osłabło, gdy FED zaczął tracić swoje aktywa od końca 2017 r. do 2019 r.

Jednak tym razem w ciągu nocy RRP przekroczyły te poziomy już w połowie kwartału do 30 czerwca. Odprowadzając 503 miliardy dolarów w gotówce z rynku za pośrednictwem tych jednodniowych repo, FED cofnął efekt płynności 4,2 miesiąca QE, który utrzymuje się w tempie około 120 miliardów dolarów miesięcznie. Nastąpiło „techniczne dostosowanie” do administrowanych przez FED stóp procentowych.

Obecnie stopa oferowana przez FED w przypadku transakcji overnight reverse repo wynosi 0%, co oznacza, że kontrahenci przekazują swoje środki pieniężne do FED-u i otrzymują jako zabezpieczenie obligacje skarbowe przy zerowym zysku.

O stawce oferty decyduje FOMC. FED oferuje te odwrotne transakcje repo, aby zapobiec spadkowi stóp odwrotnych repo do wartości ujemnych, ponieważ tsunami płynności musi znaleźć miejsce, do którego można się posunąć.

FED mógłby poradzić sobie z tym zjawiskiem płynności, zmniejszając zakupy aktywów i ostatecznie zmniejszając swój bilans. Tak rozwiązano to zjawisko ostatnim razem. Ta stopa oferty odwróconego repo jest teraz ustawiana w linii z tym, co FED nazywa „techniczną korektą”, a mianowicie wzrostem o około 10 punktów bazowych, albo na następnym posiedzeniu FOMC, albo na wcześniejszym spotkaniu Zoom.

Odsetki od nadwyżki rezerw (IOER) mogą również podlegać tego rodzaju „dostosowaniu technicznemu”. FED płaci obecnie bankom 0,1% odsetek od gotówki, którą zdeponowały w FED. Te „rezerwy”, jak nazywa się tę gotówkę na depozycie w FED, wynoszą teraz 3,8 biliona dolarów. FOMC może też podwyższyć IOER o kilka punktów bazowych. Pomogłoby to podnieść dolną granicę efektywnej stopy funduszy federalnych do poziomu, w którym notowana jest bliżej środka docelowego zakresu FED (0,00% do 0,25%). Efektywna stopa funduszy federalnych wynosiła około 0,06%, podczas gdy powinna wynosić około 0,12%.

Niektóre banki, zalane depozytami, zachęcają klientów korporacyjnych do wydawania gotówki na swoje biznesy lub przenoszenia jej w inne miejsce.

Prezesi AT&T, Verizon i innych firm twierdzą, że trzymają w swoich księgach więcej gotówki, mimo że nie są one oprocentowane.

Amerykańskie firmy trzymają miliardy dolarów w gotówce. Ich banki nie wiedzą, co z tym zrobić. Kiedy w zeszłym roku wybuchła pandemia koronawirusa, szefowie korporacji pospieszyli z zebraniem pieniędzy. Od tego czasu banki trzymają tę gotówkę, a ponieważ firmy niechętnie od nich pożyczają, nie mogą zamienić jej w pożyczki generujące dochód. Zaważyło to na marżach zysku banków, a niektórzy zaczęli nakłaniać klientów korporacyjnych do wydawania gotówki na swoje firmy lub przenoszenia jej gdzie indziej.

Bankowcy twierdzą, że uważali, że poprawiająca się gospodarka zmniejszy chęć firm do utrzymywania gotówki, ale napływ depozytów trwa cały czas.

Dyrektorzy finansowi i skarbnicy, z których wielu nadal obawia się skutków pandemii, twierdzą, że nie są gotowi na duże zmiany, nawet jeśli zarabiają niewiele lub nic na swoich depozytach.

W marcu 2020 roku Rezerwa Federalna obniżyła stopy procentowe niemal do zera i uruchomiła programy skupu obligacji, które umożliwiły wielu firmom pozyskiwanie funduszy po niskich kosztach. Departament Skarbu udzielał również pożyczek, m.in. liniom lotniczym. Nie ma to wpływu na depozyty, które cały czas rosną.

Według najnowszych dostępnych danych Rezerwy Federalnej, od końca marca do 26 maja wzrosły one o 411 miliardów dolarów do 17,09 biliona dolarów. To wolniejsze tempo niż tempo zeszłej wiosny, ale według danych FED wciąż prawie czterokrotnie wyższe niż średnia z ostatnich 20 lat. Wysokie depozyty zwykle nie są złe dla banków, o ile mogą wykorzystać pieniądze na udzielanie pożyczek. Ale kredyty bankowe są powolne, ponieważ wiele firm woli pożyczać pieniądze od inwestorów. W przypadku banków suma kredytów wyniosła 61% wszystkich depozytów na dzień 26 maja, co oznacza spadek z 75% w lutym 2020 r., według danych FED.

Według Federal Deposit Insurance Corp. branżowa marża odsetkowa netto, kluczowa miara rentowności kredytów, spadła do rekordowo niskiego poziomu w pierwszym kwartale. Niektóre banki zachęcają klientów korporacyjnych do rozważenia alternatyw.

W wielu dużych bankach najważniejsza jest zasada, zgodnie z którą muszą posiadać kapitał w wysokości co najmniej 3% wszystkich aktywów. Zaniepokojony wpływem reguły podczas pandemii, FED zmienił obliczenia w 2020 r., aby zignorować depozyty banków utrzymywanych w banku centralnym, ale zakończył tę przerwę w marcu tego roku. Od tego czasu niektóre banki ostrzegały, że rosnące depozyty mogą zmusić je do zwiększenia kapitału lub odmówić depozytom.

Banki mają kilka możliwości rozładowania depozytów klientów, choć starają się nie urazić w tym procesie swoich klientów:

- jedną ze strategii jest warstwowanie odwrócone, dające klientom niższe zyski z dodatkowych depozytów,

- poproszenie klientów o przeniesienie części funduszy do innego, mniejszego banku,

- przenoszeniu klientów z depozytów do funduszy rynku pieniężnego.

Te wszystkie opcje nie rozwiązują problemu.

FED zadziałał podręcznikowo.

Prezes nowojorskiego FED, John Williams, którego dział zajmuje się działalnością handlową FED, przygotował rynki na tego rodzaju „techniczne dostosowanie” do stopy ofert odwróconych transakcji repo FED i IOER

W wywiadzie udzielonym Yahoo Finance w zeszłym tygodniu John Williams powiedział: - „...system reverse repo działał naprawdę dobrze i dokładnie tak, jak został zaprojektowany, że naprawdę nie ma co do tego obaw…”.

Rzucił też światło na to, skąd wzięło się to tsunami płynności... „Więc dla mnie działa to naprawdę dobrze, a fakt, że fundusze przepływają między systemem bankowym a nocnym repo, jest to coś, czego oczekiwalibyśmy w takich okolicznościach” – powiedział. „Właściwie, wracając do wcześniejszych dni, dokonaliśmy korekt, technicznych dostosowań tych administrowanych stawek i tych programów, aby upewnić się, że działają dobrze. A dla mnie osiągnięcie celu FOMC, aby stopy funduszy federalnych były dobrze notowane w docelowym zakresie” – powiedział. „Mamy więc możliwość dostosowania parametrów naszych administrowanych stawek lub innych części naszego programu, aby działały naprawdę dobrze i utrzymywały stopy procentowe tam, gdzie chcemy. Więc możemy to zrobić, jeśli jest to konieczne” – powiedział.

Z danych wynika, że to zadziałało. Brawo FED.

Od siebie dodam, że FED podobnie jak SCOTUS ratuje USA przed złymi decyzjami postępowców z Partii Demokratycznej.

...

Inne tematy w dziale Gospodarka